A második negyedévben 16 százalékkal nőtt a vállalati hitelezés üteme az egy évvel korábbihoz képest, hasonló ütemre a válság óta egyszer sem volt példa – derül ki az MNB Hitelezési folyamatok című kiadványából. A jegybank szerint nincs túlfűtöttség a piacon, a megkérdezett pénzintézetek többsége szerint azonban nem biztos, hogy tovább tud még nőni a dinamika.

Mindenki rohant hitelt felvenni

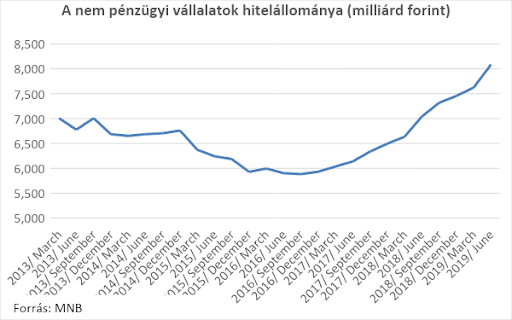

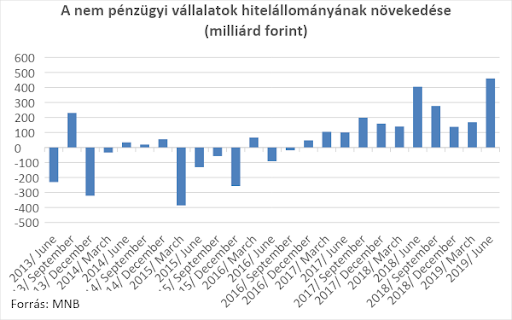

Nemrég beszámoltunk már arról, hogy a második negyedévben kiugró ütemben bővült a vállalati hitelezés Magyarországon, azóta viszont megjelent az MNB átfogó jelentése is a hitelezési folyamatokról, ami több részletkérdésre is rávilágít. A jegybank összesítése szerint a második negyedévben 435 milliárd forintnyi tranzakciós bővülés jellemezte a vállalati hitelpiacot, ennek köszönhetően az éves növekedés üteme 16 százalék volt. Ezen belül a kkv-szegmens hitelezése 13 százalékkal tudott bővülni.

A jegybank összesítése hozzáteszi, hogy a széles bázisú növekedéshez több kiugró ügylet is nagyban hozzájárult. Ez magyarázza, hogy miközben az új hitelszerződések volumene az előző negyedévihez hasonlóan alakult, a tranzakciók összege tovább tudott emelkedni.

A kamatokkal kapcsolatban az MNB azt hangsúlyozza, hogy a kis összegű hitelek esetében kismértékű emelkedést regisztráltak, a nagyobb összegű hiteleknél viszont még tudott kismértékben csökkenni az átlagos kamat elsősorban a felárak kedvező változásának köszönhetően.

„Összességében a hitelbővülés jelenlegi dinamikáját az MNB sem szerkezetében, sem volumenében nem tekinti túlfűtöttnek a részszegmensekben, figyelembe véve a reálgazdasági folyamatok alakulását és a hitelpenetráció alacsony mértékét” – emelik ki a szeptemberben publikált jelentésben.

Külön pozitívum, hogy az új hitelszerződések esetében lényegesen nőtt a hosszú futamidejű hitelek részaránya. A kkv-hitelezést nagyban segítette a januárban elindult NHP Fix konstrukció is, melynek keretében a jegybank olcsó forrást biztosít azoknak a pénzintézeteknek, melyek cserébe vállalják, hogy növelik kkv-hitelezésüket. Hat hónap alatt mintegy 135 milliárd forint összegben kötöttek a vállalkozásokkal olyan hitelszerződéseket, melyek a program hatálya alá estek.

Itt a növekedés csúcsa?

Említettük, hogy a válság óta nem volt a mostaninál erőteljesebb növekedés a vállalati hitelek piacán, éppen ezért lehet most kiemelten fontos a jegybank kérdőíves felmérése, melyet évente egyszer készít el a kereskedelmi bankok körében. Idén júliusban nyolc pénzintézetet kérdeztek meg a vállalati hitelezés trendjeivel és kilátásaival kapcsolatban.

Az interjúkon részt vevő bankok mindegyike arról számolt be, hogy az első féléves tervét sikerült teljesítenie vagy felülmúlnia, valamint az év második felére vonatkozóan is hasonlóan pozitív várakozásokat fogalmaztak meg. A bankok a következő évre előretekintve is optimisták, ugyanakkor az elmúlt években tapasztalt robusztus hitelezési dinamika mérséklődésére számítanak.

A bankok közötti verseny a korábbiakhoz hasonlóan továbbra is intenzív, az ügyfélakvizíció egyre nagyobb kihívást jelent, már kisebb vállalatméret-kategóriákban is jellemző a bankok versenyeztetése. A hitelkérelmek alacsony elutasítási aránya mellett a hitelintézetek nem látnak kielégítetlen finanszírozási igényt a piacon, jellemzően minden megalapozott hiteligényre ajánlatot adnak.

A jegybanknak nyilatkozó pénzintézetek megítélése szerint – a tudatos keresletnek is köszönhetően – az árverseny továbbra is intenzív, és a marzsok csökkentésére egyre szűkebb tér áll rendelkezésre. Több hitelintézet tapasztalata szerint a kihelyezések egy része olyan alacsony kamat mellett történik, hogy csak a keresztértékesítésből származó bevételekkel együtt haladja meg a – kockázati és egyéb kapcsolódó – költségeket. Emellett még a hitelezési volumen növelésével tudják teljesíteni a nominális kamatbevételre vonatkozó terveiket.

A preferált ügyfelek esetében pedig a fedezeti elvárások enyhítésével, rugalmasabb ügyfélkiszolgálással és a belső folyamatok fejlesztésével is igyekeznek versenyképesebb ajánlatot nyújtani, ami szintén arra utal, hogy a kamatokban egyre kevésbé tudnak versenyezni, nagyobb hangsúlyt kapnak ezek az „egyéb” tényezők.

A bedőlések rendkívül alacsony aránya mellett az újonnan kihelyezett hitelportfólió minősége továbbra is kiváló, a fizetési morál a bankok szerint kifejezetten jó. A garanciaszervezetekkel való együttműködéssel elégedettek a bankok. Új kihelyezéseiknél jellemzően akkor alkalmaznak garanciát, ha hitelképes vállalatok esetében nem áll rendelkezésre elegendő fedezet az ügylet megvalósításához. Az intézményi garancia csak kismértékben segítheti elő a kockázatosabb szegmens irányába való banki nyitást, mivel a hitelintézetek konzervatívak és a portfólió minőségét elsődleges szempontnak tekintik – teszi hozzá az MNB. Ezzel egybecseng az, hogy az év első felében a Garantiqa Hitelgarancia Zrt. is jelentősen növelni tudta kezességvállalási összegét a kedvező piaci körülmények között.