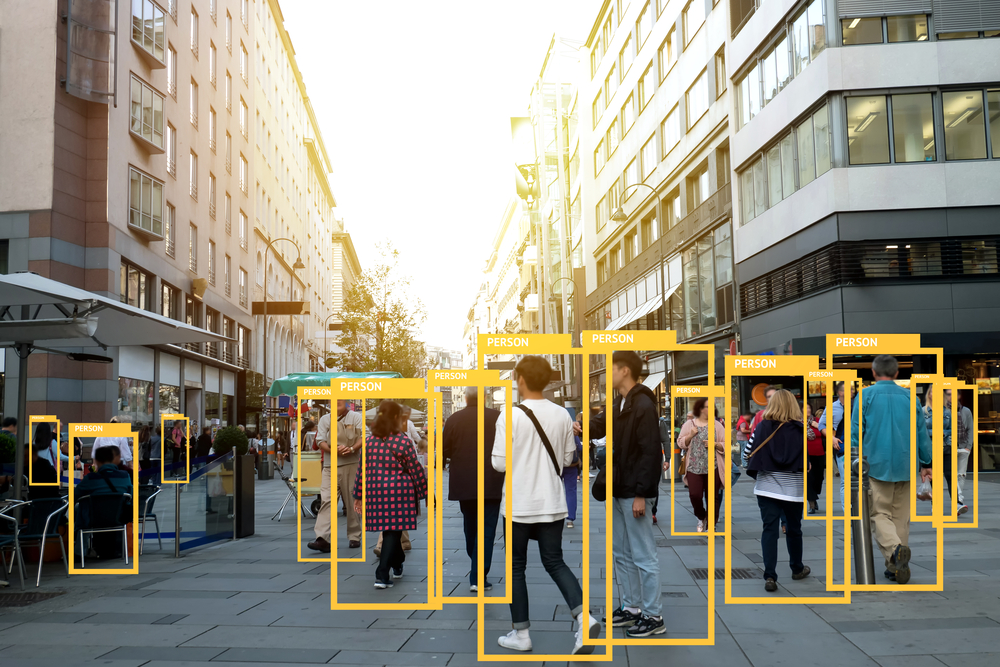

Idén nyáron a vállalatok visszavettek a toborzás intenzitásából, de még nem érzékelhető igazán markáns fordulat a munkaerőpiacon. Kevesebb volt az álláshirdetés idén a júniustól augusztusig tartó időszakban, mint a tavalyi év azonos időszakában, a munkakeresők viszont az eddigieknél aktívabbak a munkaerőpiacon. A bérfejlesztések mértékének emelkedése és az ezeket leggyakrabban befolyásoló tényezők azt mutatják, hogy a cégek egyre erősebben ragaszkodnak a munkavállalóikhoz és egyre inkább a megtartásra koncentrálnak a toborzás helyett – derül ki a Profession.hu adataiból és friss, reprezentatív kutatásából.