A hazai mikro-, kis- és középvállalkozások előtt új, soha nem látott lehetőség nyílt meg: az InvestEU Garanciaprogram révén 2028-ig akár 600 milliárd forintnyi finanszírozáshoz is hozzájuthatnak. A kezdeményezés a zöld és digitális fejlesztéseket kiemelten támogatja, és egyben a Garantiqa történetének legnagyobb nemzetközi hátterű programja. A garancia szerepét és az InvestEU program legfontosabb tudnivalóit Dr. Nagy Róbert, a Garantiqa Hitelgarancia Zrt. vezérigazgató-helyettese ismertette.

A Garantiqa három évtizede támogatja a kkv-szektort

A Garantiqa Hitelgarancia Zrt. immár több mint harminc éve segíti a hazai vállalkozásokat és mérsékli a hitelfelvétellel járó kockázatokat, ezzel a bankokat is bátrabb hitelezésre ösztönzi. A kezességvállalás révén a pénzintézetek kisebb kockázattal számolnak, így a vállalkozások kedvezőbb feltételek mellett, akár önerő híján is forráshoz juthatnak.

A garanciaalapú megoldások a mai bizonytalan gazdasági környezetben kiemelt szereppel bírnak: nem csak a piaci hiányosságokat segítenek áthidalni, hanem valódi, hosszú távú növekedést is előmozdítanak. Egy-egy egységnyi garancia sokkal több vállalkozás finanszírozását teszi lehetővé, mint bármely más támogatási forma.

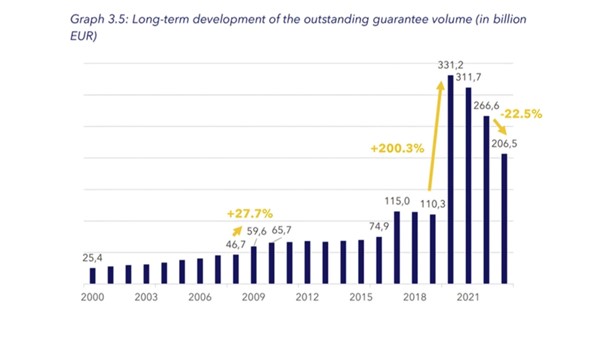

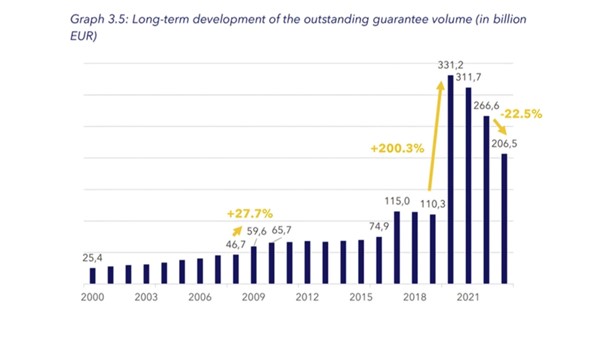

Nemzetközi szinten is kiemelkedő, amit Magyarország a kezességvállalás terén az utóbbi években elért. Az Európai Garanciaintézmények Szövetsége (AECM) legutóbbi, 2023-as adatai szerint a garanciaprogramok GDP-hez viszonyított arányát tekintve hazánk messze az első – 4,4 százalékkal –, míg az uniós átlag csupán 1 százalék körül mozog. Ez azt mutatja, hogy a Garantiqa rendszere működik, és a hazai mikro-, kis- és középvállalkozások élnek a társaság által nyújtott lehetőséggel.

„Kiemelt szerepet játszunk a magyar kis- és középvállalkozások forráshoz jutásában, ma minden második kkv-hitel mögött ott áll a Garantiqa kezességvállalásával.” – fogalmazott Dr. Nagy Róbert, a Garantiqa Hitelgarancia Zrt. vezérigazgató-helyettese, kiemelve a társaság meghatározó szerepét.  Forrás:https://aecm.eu/wp-content/uploads/2025/05/AECM-Annual-Activity-Report-2024.pdf

Forrás:https://aecm.eu/wp-content/uploads/2025/05/AECM-Annual-Activity-Report-2024.pdf

Európai uniós kezdeményezés része a Garantiqa

Az InvestEU Garanciaprogram keretében 2023 októberében az Európai Bizottság és a Garantiqa Hitelgarancia Zrt. között aláírt megállapodás jelentős lépést jelentett a magyar mikro-, kis- és középvállalkozások számára. A program lehetőséget biztosít arra, hogy a Garantiqa 1 milliárd euró összegű kezességvállalással támogassa a hazai vállalkozásokat, ami akár 600 milliárd forintnyi hitel kihelyezését is lehetővé teszi 2028-ig.

„Egyedülálló esély ez arra, hogy a magyar vállalkozások versenyképesebbé váljanak és hosszú távon is stabil növekedési pályára álljanak. A garancia azt biztosítja, hogy a bankok sokkal szélesebb körben és kedvezőbb feltételekkel hitelezhetnek, így a vállalkozások oldaláról nézve többen és könnyebben valósíthatják meg a terveiket.” – fogalmazott Dr. Nagy Róbert.

A Garantiqa az első magyar végrehajtó partnerként csatlakozott a programhoz, valamint közvetlen hozzáféréssel is rendelkezik a forrásokhoz, így gyorsan és rugalmasan reagálhat a gazdasági változásokra. Ez a közvetlen kapcsolat lehetővé teszi, hogy a Garantiqa a program feltételeit a helyi igényekhez igazítsa, és ezáltal hatékonyan támogassa a hazai vállalkozásokat. A garanciaprogram kulcsfontosságú eleme, hogy az Európai Unió 95 százalékos viszontgaranciája biztosítja a kockázatmegosztást, ezáltal a bankszektor számára is vonzóbbá teszi a hitelezést, hiszen nem terheli a magyar állami költségvetést.

A kezdeményezéshez tíz hazai pénzintézet csatlakozott, így mára gyakorlatilag a teljes hazai bankszektor elérhetővé tette ügyfelei számára a kedvező garanciaalapú finanszírozási lehetőségeket. A várakozások szerint körülbelül 17 ezer magyar vállalkozás számára nyújthat finanszírozási segítséget a program.

Fókuszban a digitalizáció és a zöld átállás

Az InvestEU Garanciaprogram kiemelten támogatja a zöld és digitális átállást, valamint az innovációt elősegítő konstrukciókat.

„Az InvestEU program kifejezetten olyan beruházásokat támogat, amelyek elősegítik a fenntartható fejlődést és az innovációt, az agrár- és élelmiszeripar hatékonyságának növelését, valamint a beszállítói kapcsolatok erősítését.” – sorolta a Garantiqa vezérigazgató-helyettese.

Az érintett vállalkozások köre széles, hiszen a program mind az új, mind a már működő, bővítést vagy modernizációt tervező kkv-k számára nyitva áll. Különösen előnyös lehetőséget biztosít a vidéki térségekben működő cégeknek, mivel akár 3 millió eurónyi támogatást is igényelhetnek fejlesztési céljaikhoz, így hozzájárulva a helyi gazdaság élénkítéséhez és új munkahelyek teremtéséhez. A megújuló energiaforrások, energiahatékonyság és fenntartható infrastruktúra fejlesztésére irányuló projektek a költéségek csökkentését segítik, valamint hozzájárulnak a fenntarthatóság elősegítéséhez is.

Az InvestEU Garanciaprogram tehát egy hatékony eszközt kínál a magyar vállalkozások számára, amely erősítheti a versenyképességüket és a fenntartható növekedésüket. A Garantiqa közreműködése biztosítja a stabil és kiszámítható pénzügyi hátteret, amely segíti a fejlődni vágyó kkv-ket abban, hogy sikeresen valósíthassák meg terveiket.

„A 2024-es év kiemelkedő eredményekkel zárult a vállalkozások finanszírozásának támogatásában, és 2025-ben további kedvező lehetőségek várhatók. Az InvestEU Garanciaprogram nem csak a magyar kis- és középvállalkozások számára jelent új finanszírozási lehetőséget, hanem a gazdaság egészére is kedvező hatást gyakorolhat” – zárta gondolatait Dr. Nagy Róbert.

Forrás: https://nit.hu/hirek/demjan-sandor-11-kkv-beruhazas-elenkito-tamogatasi-program/

Forrás: https://nit.hu/hirek/demjan-sandor-11-kkv-beruhazas-elenkito-tamogatasi-program/

Forrás:

Forrás: