A magyar bankokat felkészülten érte az orosz-ukrán háború kitörése, megfelelő tőke- és likviditási tartalékaik ellenállóvá teszik őket – állapította meg legutóbbi inflációs jelentésében a Magyar Nemzeti Bank (MNB). Ez pedig azt jelenti, hogy elvileg nincs akadálya a hitelezés további növekedésének, legfeljebb az lesz a kérdés, lesz-e kereslet.

Nincs baj a magyar bankokkal

A magyar bankrendszer 2021-ben rekordprofitot ért el, konszolidált adózás utáni eredménye 820 milliárd forint volt – emlékeztet legutóbbi inflációs jelentésében a jegybank. Ez azt is jelenti, hogy a szektor megfelelő tőke- és likviditási tartalékokkal rendelkezik, hogy átvészelje az orosz-ukrán háború miatti sokkot. A bankrendszer tőkemegfelelése jelenleg 19 százalék, operatív likviditási tartaléka pedig 18 ezer milliárd forint körül van – emlékeztettek.

Az MNB szerint a magyar bankrendszer orosz és ukrán kitettségei kezelhető mértékűek, így a közvetlen kitettségből eredő potenciális veszteség is korlátozott. Hozzáteszik, hogy a fenti jelentős hitelezési kapacitásokkal a bankok továbbra is biztosítani tudják a reálgazdasági szereplők finanszírozásának fenntartását.

A jegybank emlékeztet arra, hogy az utóbbi tizenöt évben több jelentős gazdasági és pénzügyi sokk érte már a bankszektort. Az ezekre adott válaszokban azonban nagy különbség volt attól függően, mennyire egészséges állapotban érték a sokkok az iparágat. Egy alacsony tőkével, kifeszített mérleggel rendelkező bankrendszer esetében egy stressz szcenárió bekövetkezésének hatása a hitelezési kapacitások csökkenésében és így végső soron a reálgazdaság romló teljesítményében is tetten érhető.

Így például a 2008-as pénzügyi válság az akkor kifeszített helyzetben lévő hazai bankok alkalmazkodási kényszerén keresztül jóval nagyobb negatív reálgazdasági hatást gyakorolt, mint amit a 2020-as évben megfigyelhettünk, amikor a bankok egészséges mérlegszerkezete lehetővé tette a reálgazdasági szereplők forrásszerzésének hitelezésen keresztüli támogatását. A 2008-as pénzügyi válság a hazai bankrendszert több szempontból is instabil helyzetben találta. A bankok relatíve alacsony szintű likviditással és ingatag finanszírozási szerkezettel voltak jellemezhetők ebben az időszakban. A hitel-betét mutató 152 százalékos értéket vett fel, a külföldi források a teljes mérleg mintegy harmadát tették ki. Ez a két mutató arra utal, hogy a szektor a tevékenységét jelentős részben kevésbé stabil, sok esetben rendkívül rövid lejárattal bíró forráselemekkel finanszírozta. A tőkemegfelelés enyhén 10 százalék feletti volt, amely ugyan a minimum szabályozói követelményeket valamelyest meghaladta, ám az e feletti pufferek alacsony szintjéről tanúskodott. A lakossági hiteleken belül a változó kamatozású devizahitelek magas, mintegy kétharmados aránya dominált, a vállalati hiteleken belül pedig a kockázatos projekthitelek képviseltek jelentős súlyt. A banki mérleg kockázatos jellege alkalmazkodásra késztette a hazai pénzügyi intézményeket, amely a reálgazdasági szereplők finanszírozási lehetőségeire is negatív hatást gyakorolt.

Ezzel szemben a koronavírus-válság kitörésének idején már jóval stabilabb mérleggel rendelkezett a bankrendszer, és ezt a stabilitást az elmúlt két év során is fenntartotta. Az érdemben 100 százalék alatti hitel-betét mutató, a külföldi források 15 százalék alatti aránya, a 18 százalékos konszolidált tőkemegfelelés mind hozzájárultak ahhoz, hogy a szektor helyzete a jelentős reálgazdasági sokk ellenére is stabil maradjon. A veszteségeket az egészséges hitelportfólió is korlátozta: a lakossági hitelek esetében a devizahitelek gyakorlatilag eltűntek a banki mérlegekből, és a változó kamatozású hitelek aránya is jelentősen mérséklődött, miközben a spekulatív vállalati projekthitelek is visszaszorultak.

Maradhat növekedési pályán a hitelezés, de van egy kulcskérdés

A stabil tőkehelyzet és a megfelelő finanszírozási háttér, társulva a koronavírusra adott gazdaságpolitikai reakciókkal (állami hitel- és garanciaprogramok, hitelmoratórium, jegybanki hitelprogramok) nagymértékben hozzájárult ahhoz, hogy a 2008-as válság kitörését követő évekkel ellentétben 2020 februárját követően a vállalatok hitelállománya érdemben bővülni tudott. Szűk két évvel a koronavírus-válság kitörését követően a vállalatok hitelállománya így mintegy 19 százalékkal magasabb, mint a válság kitörésekor, miközben a 2008-as válságot követően ekkor már közel 10 százalékos visszaesést tapasztaltunk. A lakossági hitelezésben szintén hasonló tendenciák figyelhetőek meg a két válságot összehasonlítva. A kedvező folyamatokra utal a Pénzügyi Kondíciós Index alakulása is, mely a koronavírus megjelenését követően is a 0 szint közelében maradt, azaz a bankrendszer nem fűtötte, de nem is vetette vissza a gazdasági növekedést.

Összességében elmondható, hogy az orosz-ukrán háború a bankrendszert felkészülten érte, a hazai bankok jelentős hitelezési kapacitásai továbbra is biztosítani tudják a reálgazdasági szereplők finanszírozásának fenntartását – emeli ki a jegybank.

Persze van egy nagyon fontos kérdés a hitelezéssel kapcsolatban: mennyire lesz kereslet ezekre a hitelekre? A háború miatt bajba sodródó magyar vállalkozások ugyanis könnyen lehet, hogy visszavesznek majd beruházási terveikből. És akkor arról a negatív forgatókönyvről még nem is merünk beszélni, hogy mi van akkor, ha esetleg tömeges vállalati csődöket hoz a válság.

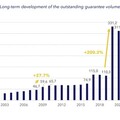

Vagyis az mindenképpen jó hír, hogy a bankrendszer erős, képes lehet fenntartani a hitelezés növekedését. Ez pedig a hitelgarancia-piacra is pozitív hatással lehet, hiszen a növekvő vállalati kockázatok miatt nőhet a mögöttes biztosítékok szerepe.