Tőkeemelés az aktivitás biztosítása érdekében

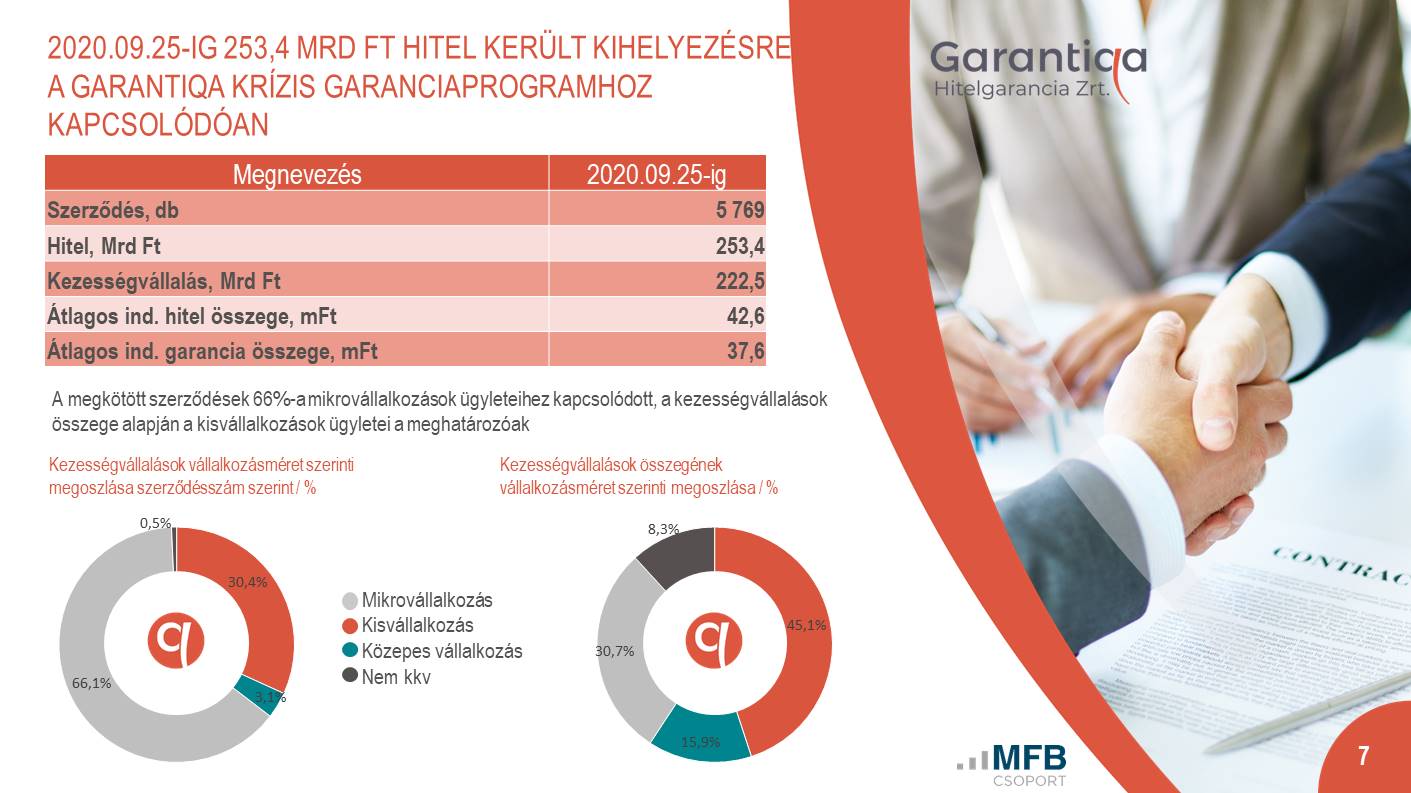

Kiemelt szerep jut a garanciakonstrukcióknak a koronaválság kezelésében, ezt mutatja, hogy az MFB Csoporthoz tartozó Garantiqa Hitelgarancia Zrt. kezességvállalási portfoliója 1000 milliárd forint fölé emelkedett szeptember végére. Ez 31 százalékos növekedésnek felel meg az egy évvel ezelőtti adatokhoz képest. A kifejezetten a koronavírus járvány kedvezőtlen gazdasági hatásainak enyhítése érdekében elindított, rendkívüli Krízis Garanciaprogramban szeptember végéig 253 milliárd forintnyi hitel került kihelyezésre 5769 darab szerződésben. A Garantiqa kezességvállalási aktivitásának további biztosítása érdekében az államot megillető tulajdonosi jogokat gyakorló MFB Zrt 10 milliárd forintos tőkeemelés hajt végre.

Példátlan dinamikájú bővülést ért el az elmúlt időszakban az MFB Csoporthoz tartozó Garantiqa Hitelgarancia Zrt., ami azt mutatja, hogy az intézményi kezességvállalásnak kiemelkedően fontos szerepe lehet a koronavírus járvány kedvezőtlen gazdasági hatásainak kezelésében, a nehéz helyzetbe kerülő hazai kkv-k megsegítésében.

Dr. Búza Éva, a Garantiqa Hitelgarancia Zrt. vezérigazgatója kiemelte: a Garantiqa Hitelgarancia Zrt. évek óta dinamikus növekedést ér el, de az idei aktivitása a korábbi időszakokhoz képest is kiemelkedő. A koronavírus járvány okozta gazdasági nehézségek kezelésében fontos szerepet kapnak a garanciakonstrukciók, amit a számok bizonyítanak leginkább: a Garantiqa kezességvállalási portfoliója 2020-ban várhatóan 536,9 milliárd forinttal emelkedhet, ami 69 százalékos növekedés az előző évhez képest.

Kiemelt szerep a bizonytalan gazdasági helyzetben

A garanciák kiemelten fontosak, ha bizonytalan a gazdasági környezet, hiszen a bankok számára a hitel mögötti garancia csökkenti az ügyfél fizetőképességének kockázatát illetően. Éppen ezért a garanciaprogramok a kockázatmegosztás révén nagymértékben hozzá tudnak járulni ahhoz, hogy a vállalatok – és különösen a kkv-k – a romló gazdasági környezet ellenére is hitelhez jussanak, és a hitelezési feltételek se szigorodjanak túlzott mértékben. Számos vállalkozás számára a garanciakonstrukciók jelentik a hitelekhez, beruházásokhoz, ezen keresztül akár a túléléshez, az újrainduláshoz aztán pedig a fejlődéshez vezető utat. Sok olyan cég van ugyanis, amely fejlesztene, de nem biztos, hogy a bankok hitelképesnek találják, vagy nem rendelkeznek elegendő fedezettel. A garanciakonstrukciókkal viszont hozzájuthatnak a forrásokhoz.

Krízis Garanciaprogram – folyamatosan növekvő igények

A kifejezetten a koronavírus járvány kedvezőtlen gazdasági hatásainak enyhítése érdekében indított, 500 milliárdos keretösszegű Garantiqa Krízis népszerűségét jól jelzi, hogy szeptember végére a rendelkezésre álló keret kihasználtsága 45 százalékos, a várakozások szerint a kereslet jelentős, az előirányzott összeg feletti. A programban eddig 250 milliárd forintnyi hitel került kihelyezésre, 5769 darab szerződésben.

A vezérigazgató hozzátette: a Garantiqa Hitelgarancia Zrt. kezességvállalási konstrukciói számos finanszírozási program mögött ott állnak annak érdekében, hogy segítsék a vállalkozások forráshoz jutását. Így a Garantiqa kezessége éppúgy igénybe vehető a Magyar Nemzeti Bank NHP fix és NHP Hajrá! programjában, mint a Széchenyi Kártya programban, az MFB refinanszírozott hiteleinél, vagy a pénzintézetek saját piaci hiteleinél.

Tovább fokozódó aktivitás - tőkeemelés

A Garantiqa által a koronavírus járvány gazdasági hatásainak enyhítése érdekében bevezetett új garanciaprogramok ugrásszerűen tovább növelik a társaság aktivitását, a növekvő kezességvállalási portfolió ugyanakkor a tőkemutatók csökkenő trendjét eredményezi. A kezességvállalási kapacitás fenntartása érdekében a Garantiqa tőkehelyzetét meg kell erősíteni, ezért az MFB Zrt. az államot megillető tulajdonosi jogok gyakorlójaként az állam nevében 10 milliárd forint összegű tőkeemelést hajt végre.

Dr. Sipos-Tompa Levente a Magyar Fejlesztési Bank elnök-vezérigazgatója a tőkeemelés kapcsán kiemelte: a Garantiqa tőkeemelésének végrehajtása lehetővé teszi a kezességvállalási tevékenység elmúlt években tapasztalt gyors növekedésének további folytatását, a kkv-hitelezés bővülésének támogatása, a COVID-19-járvány gazdasági hatásainak enyhítése és a gazdaság újraindításához szükséges finanszírozási források rendelkezésre állásának biztosítása érdekében.

Dobogós helyen Európában

A vállalati hitelekhez nyújtott garanciakonstrukciók vonatkozásában egyébként Magyarország a nemzetközi mezőnyben előkelő helyen áll: a Garanciaszervezetek Európai Szövetsége (AECM) összefoglalója alapján a GDP-hez mért garanciaállomány vonatkozásában Magyarország második a kontinensen 2,1 százalékos eredménnyel. Törökország áll az élen 5,1 százalékos mutatóval, harmadik pedig Portugália 1,8 százalékkal.

A Garantiqa szakértői szerint a koronavírus-járvány miatt kialakult bizonytalan gazdasági környezet és az idei évre várható gazdasági visszaesést tompíthatják a garanciakonstrukciókkal felvett vállalati hiteleken alapuló fejlesztések. Az intézményi kezességvállalásnak így kiemelten fontos szerepe lehet a gazdaság újraindításában, a koronavírus járvány okozta gazdasági nehézségek kezelésében.

A Krízis Garanciaprogramról

A program keretében a mikro,- kis-, és középvállalkozások, továbbá nagyvállalatok folyószámlahiteleikhez, forgóeszköz- és beruházási hiteleikhez vehetik igénybe a 90 százalékos mértékű állami garanciavállalást.

A Garantiqa Krízis Garanciaprogram keretében igénybe vett hitelek maximális összege nem haladhatja meg a vállalat által kifizetett éves bérköltség és járulékok költségének kétszeresét, vagy a 2019-es árbevételük 25 százalékát. Ugyanakkor indokolt esetben a hiteligénylő kkv 18 hónapnyi likviditási igényének megfelelő mértékű, vagy a hiteligénylő nagyvállalat 12 hónapnyi likviditási igényének megfelelő mértékű finanszírozás nyújtható. Az egy adósnak nyújtott maximális kezességvállalás mértéke elérheti akár az 5 milliárd forintot is, ami már a nagyvállalatok hitelhez jutásában is komoly segítség lehet.

A Garantiqa Krízis Garanciaprogram keretében igénybe vehető állami hátterű hitelgarancia feltételei rendkívül kedvezőek: a hitelfelvevő által fizetendő éves díj hitelösszegre vetítve futamidőtől függően a kkv-k esetében 0,25-1 százalék között van, a konstrukció állami díjtámogatása pedig 1 százalék. A nagyvállalatok által fizetendő díjak a kkv- díjak kétszerese.