Az elmúlt években enyhültek Európában a kkv-k finanszírozási problémái elsősorban annak köszönhetően, hogy a jegybankok laza monetáris politikája elhozta az olcsó pénz korszakát – olvasható Balog Ádám tanulmányában, mely a Hitelintézeti Szemle idei első számában jelent meg. Az MKB Bank vezérigazgatója szerint ugyanakkor a jelenlegi kedvező feltételek mellett fennáll annak veszélye, hogy egy kevésbé támogató környezetben szűkülnek a cégek finanszírozási lehetőségei, ezt a kockázatot lehet csökkenteni a hitelgarancia elterjedésének növelésével.

Melyik cégek a legérzékenyebbek a kamatokra?

A jelenlegi alacsony finanszírozási költségek mellett sok cégvezetőnek esze ágában sincs a jövővel törődni, pedig most lehetne egy jövőbeli kamatemelkedés kockázatait tompítani. Az Európai Unióban a kkv-k az ipar, építőipar és a kereskedelem szegmensében dominánsak, amelyek egyben a legtőkeigényesebb szektorok is; ezért a társaságok finanszírozásának fenntartása kiemelten fontos nemcsak a saját növekedésük, működésük szempontjából, hanem az egész gazdaságot figyelembe véve is – olvasható Balog Ádám tanulmányában. Részben emiatt a tőkeáttétel is a fenti szektorokban a legnagyobb, vagyis a saját tőkéhez mérten a legmagasabb a kötelezettségek állománya. Ez azt is jelenti, hogy a kamatok és a gazdasági ciklusok változására ezek az iparágak a legérzékenyebbek. Részben emiatt fontos, hogy a cégek finanszírozása milyen formában valósul meg.

Európában egyébként sajátos a cégek forrásbevonása: 80-85 százalékban bankhitelen keresztül valósul meg, miközben az Egyesült Államokban ez az arány éppen fordított, a vállalkozások a pénz nagy többségét a tőkepiacon keresztül teremtik elő. Ennek legfontosabb formáit a vállalati kötvények, private equity, venture capital, crowdfunding vagy hibrid megoldások jelentik.

Most lehetne kockázatot csökkenteni

Európában a kkv-k jelentős szerepet játszanak, ugyanis a kontinens GDP-jének 60 százalékát adják, és mintegy 90–100 millió főt foglalkoztatnak, ami a munkaerő-állomány körülbelül 70 százaléka. Jelenleg 22 millió kis- és közepes vállalat működik az EU-ban. Amennyiben ezek a társaságok nem jutnak forráshoz a megfelelő mennyiségben és struktúrában, úgy mindez a beruházások csökkenését, a vállalatfelvásárlások elmaradását és csökkenő innovációt vonhat maga után – állapítja meg a tanulmány. A szerző kiemeli, hogy a megfelelő külső finanszírozás révén növekedhet a vállalkozói kedv, újabb vállalkozásokat alapíthatnak, valamint javulhat a cégek mérethatékonysága is. A gazdasági ciklus felívelő szakaszában a kockázatokat mind a hitelfelvevők, mind a hitelnyújtók alacsonyabbnak ítélik meg.

Amennyiben az üzleti ciklus kifullad, az a vállalatok aktivitásának csökkenéséhez, a profitok mérsékléséhez és így a munkanélküliség növekedéséhez, a fogyasztás csökkenéséhez vezethet. Mindez növeli a kockázatot, és a szerepelők mérsékeltebb aktivitását eredményezi. Mivel ez egy spirális folyamattá is válhat, a beavatkozás, illetve a ciklusok volatilitásának simítása kiemelt fontossággal bír – írja Balog Ádám. A gazdasági recesszió és a hitelhez, forráshoz jutás nehézsége általában egymást követik, sőt egymást erősíthetik. Azonban a gazdasági visszaesés mihamarabbi orvoslása érdekében éppen ez az az időszak, amikor olyan anticiklikus intézkedések szükségesek, amelyek segítségével tompítható a visszaesés hatása.

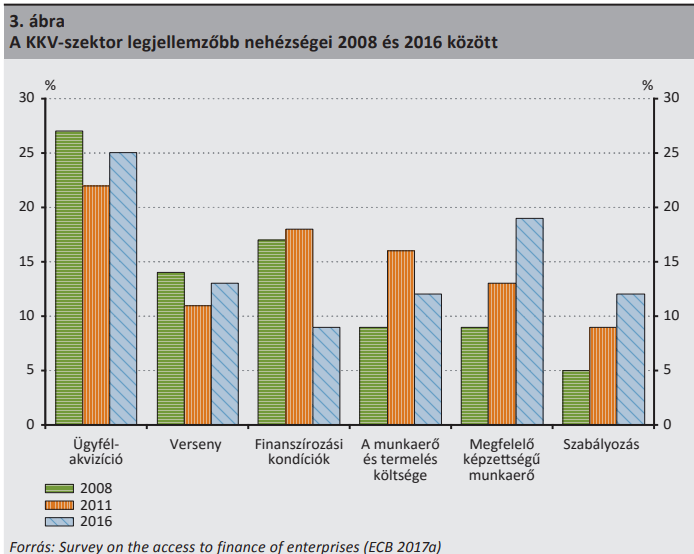

Az utóbbi években az Európai Központi Bank felmérése szerint már nem a finanszírozás az európai cégek fő gondja, megelőzte a munkaerő költsége, a nem szakképzett munkaerő hiánya és az adott iparág szabályainak betartása, bonyolultsága is.

Ezért kell a hitelgarancia

A kkv-k hitelfelvételéhez kapcsolódó garanciaprogramok célja, hogy olyan cégek is hitelhez jussanak, amelyek múltjuk miatt, vagy nem megfelelő fedezetük miatt erre nem lennének alkalmasak. Ezenkívül a garanciaprogramok a gazdasági ciklusok alján is biztosíthatják a kkv-k forráshoz jutását, így pozitívan hathatnak a növekedésre, esetleg tompíthatják a visszaesés mértékét – világít rá a tanulmány.

Mindezek ellenére még mindig nem terjedt el eléggé a hitelgarancia intézménye Európában, az EKB már idézett felmérése szerint a megkérdezett kkv-k szerint a hitelgaranciák kondíciói nem javultak az utóbbi időszakban, ami arra enged következtetni, hogy a társaságok alkalmaznák ezt a lehetőséget, de azok megléte, feltétele nem megfelelő.

A hitelgarancia intézményével kapcsolatban voltak már olyan kezdeményezések, melyek egységes európai megoldást javasoltak, azonban a kontinensen működő cégek különböző tulajdonságai, így különböző igényei miatt ezt nehéz kivitelezni. Így egyelőre maradnak a nemzeti sajátosságok ezen a téren.

A legtöbb nyugat-európai országban állami fenntartású nonprofit társaságok intézik a hitelgaranciát, csak Franciaországban és Olaszországban léteznek teljesen magánkézben lévő cégek erre a feladatra. Ezek a hitelgarancia-intézmények leginkább a kkv-kat célozzák meg, azzal a céllal, hogy növeljék a hitelezési aktivitást ebben a szegmensben. Garanciát bankok, lízingcégek és egyéb pénzügyi intézmények felé vállalnak, főleg forgóeszközhitel, beruházás és kereskedelmi hitel esetében. A garanciához kapcsolódó díjakat a hitelfelvevő fizeti, és az a hitel összegétől függ. A kockázat vállalása 34 és 81 százalék között szóródik, és 10–15 évre szólhat – mutatja be az eszközt európai viszonylatban a Hitelintézeti Szemlében megjelent írás. A hitelgaranciának természetesen díja is van, amely általában egy éves díjból és egy upfront-díjból tevődik össze, amely díj tükrözi a projektek kockázatosságát is. A garantőr adminisztrációs díjat is felszámolhat, valamint meghatározhatja, hogy a díjakat ki viselje, a hitelező, vagy a hitelfelvevő.