A teljes vállalati hitelállomány 11 százalékkal, ezen belül a kkv-k hitelállománya 17 százalékkal nőtt 2021-ben – derül ki a Magyar Nemzeti Bank friss hitelezési jelentéséből. A negyedik negyedévben az új vállalati hitelszerződések aránya a teljes piacon belül megközelítette a koronavírus-járvány előtti szintet.

Az év végén belehúzott a vállalati hitelezés

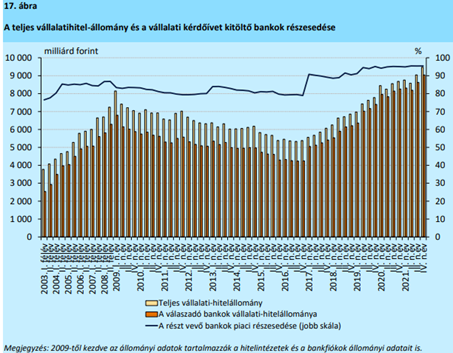

A bankok nem pénzügyi vállalatok felé fennálló hitelállománya 2021 negyedik negyedévében érdemi bővülést mutatott, mellyel az éves növekedési ütem 10,7 százalékra gyorsult, a bankok által jegyzett és vásárolt vállalati kötvényeket is figyelembe véve pedig 18,4 százalékos növekedési ütem volt megfigyelhető 2021-ben. A kis- és középvállalatok hitelállománya továbbra is jelentős mértékben, 16,8 százalékkal bővült éves összevetésben – állapítja meg friss hitelezési jelentésében a jegybank. Ez azt jelenti, hogy az év egészében mintegy 1000 milliárd forinttal nőtt a vállalatok hitelállománya, amiből majdnem 400 milliárd esett az utolsó negyedévre.

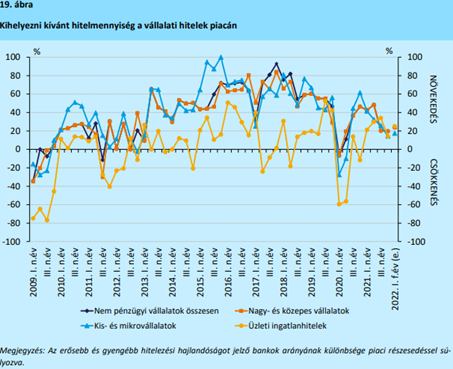

A negyedik negyedévben mind a teljes vállalati, mind a kkv-hitelek kibocsátása rendre 51 és 32 százalékkal volt magasabb a járvány kitörése előtti, 2019-es szinteknél, amiben a piaci alapú hitelek 78 százalékra emelkedő részaránya is szerepet játszott. A kamatkörnyezet emelkedésével, valamint a piaci hitelek részarányának pandémia előtti szint közelébe történő visszatérésével párhuzamosan emelkedtek a kkv forinthitel-kamatok a negyedév során. Az MNB felmérése szerint változatlan vállalati hitelfeltételek mellett is élénkülő kereslet mutatkozott a kis- és mikrovállalati, valamint a rövid lejáratú hitelek iránt.

Természetesen a jegybank kamatemelései és az NHP hajrá program lezárása a hitelezési piacon is éreztették hatásukat, ebből a szempontból csak 2021 első fele volt kedvezőbb. Az év közepén elkezdett kamatemelési sorozattal a kkv-hitelek kondíciói is szigorodtak. Ugyanakkor az MNB kiemeli, hogy a vállalati hitelek kamatai kisebb mértékben emelkedtek, mint a háromhavi bankközi kamatláb. Az év utolsó három hónapjában 1,2 százalékponttal emelkedett a vállalati hitelek súlyozott átlagkamata az előző negyedévhez képest.

A hitelállomány töretlen bővülése egyébként alátámasztja az MNB korábbi véleményét arról, hogy időszerű volt kivezetni a kedvezményes NHP Hajrá hitelprogramot. Az olcsó jegybanki forrás megszűnése ugyanis nem jelentett visszaesést a hitelezési dinamikában, bár a Széchenyi Kártyán keresztül az állam továbbra is a bankok rendelkezésére áll az alacsony kamatozású forrással. Az MNB statisztikái szerint ennek ellenére az év végén nagyjából 70 százalék volt a piaci alapú kölcsönök aránya a kkv-szegmensben.

Az év végén legnagyobb mértékben a hosszabb lejáratú forinthitelek állománya bővült, a rövidebb futamidőkön az állománynövekedés egynegyede valósult meg. A kereskedelem és gépjárműjavítás, valamint a pénzügyi, biztosítási tevékenység1 ágazatokban bővült leginkább az állomány a negyedik negyedévben, enyhe mérséklődés egyedül az építőipar esetében volt megfigyelhető.

Erős év lehet 2022 is

A jegybank hitelezési felmérésből az is kiderül, hogy a bankok az idei év első felében sem terveznek jelentősen szigorítani a hitelezési feltételeken. A hitelintézetek 10 százaléka tervez további emelést a felárakban, ugyanekkora arányban viszont enyhítenének a monitoringon és az ügyfelek adatszolgáltatási kötelezettségén. Ezzel együtt nettó értelemben a bankok 16 százaléka további élénkülésre számít a hitelezésben.

A felmérés szerint a legtöbb bank esetében az idei tervek között kimondva is szerepel a hitelállomány növelése. Az első félévben a megkérdezett pénzintézetek 68 százaléka tervezi azt, hogy növeli a teljes vállalati hitelállományát, a kkv-szegmensben ez az arány még magasabb, 70 százalék.

A kereskedelmiingatlan-hiteleik állományát a bankok 20 százaléka tervezi növelni, és az előző félévhez képest kevesebben arányuk, mindössze 5 százalékuk számol csökkenéssel. A három szegmensben a bankok 8-18 százaléka vár romlást a portfólióminőségben, ami főképp a kkv és a kereskedelmi ingatlan szegmensben kedvezőbb megítélést jelent az előző félévhez képest.

Vagyis, ha hinni lehet a bankok előzetes várakozásainak, akkor 2022 első felében is folytatódhat a kedvező tendencia a vállalati hitelezésben. Azt persze hozzá kell tenni, hogy a felmérés készítésekor még senki nem látta előre az orosz-ukrán háború kitörését, azt pedig még most is nagyon nehéz megbecsülni, milyen hatással lehet a konfliktus hosszútávon a magyar vállalatokra, akár a hitelképességükre. Nem zárható ki például, hogy az orosz piac bezáródása a szankciók miatt elindít akár egy vállalati csődhullámot itthon is.

Az egyértelműen látszik, hogy a magyar kkv-k forrásigénye továbbra is megvan, a mostani bizonytalan működési környezetben pedig még inkább felértékelődhet a hitelgarancia szerepe is, hiszen a vállalatok működési körülményei romlanak és a bankok is óvatosabbak.